當負債使巴菲特緊張

具持久競爭優勢的最佳指標,是當一家公司相對上沒有長期負債時。巴菲特發現,因為這類公司賺很多現金,因此對舉債的需求很小,甚至是零負債。大額長期負債令巴菲特不安,原因是負債削弱企業體質,而由於不景氣與利空事件經常使企業的獲利能力減弱,因而造成現金缺口,如果公司正好大量舉債(因此利息負擔沉重),可能使存續發生問題。

巴菲特發現,傳統上以負債比率確定公司的財務狀況,其實不盡周延,因為除非公司破產,否則資產絕不足以償還長期負債。銀行貸款給企業,是根據企業支付利息的能力,權益是確保債權的安全網,公司利用現金流量來償債的能力,遠比有多少資產作為負債的後盾更重要。

測試公司財力的最佳方法,端視它以獲利來償債的能力。具備持久競爭優勢的公司獲利能力之強,以致能在幾年內就輕鬆還清長期負債,H&R金融服務公司的長期負債為2億7200萬美元,但每年淨利約2億5100萬美元,換言之只要三年半即可將長期負債還清。青箭的長期負債低於一年淨利,所以光用一年淨利,就足以讓負債清潔溜溜。佳納在2000年的長期債務與淨利分別為8億美元與10億美元,換言之佳納能以不到全年淨利,將長期負債全部清償,同年度吉利的長期負債為24億美元、淨利12億美元,大約用兩年的淨利即可清償債務。即使百勝餐飲集團的長期負債高達22億美元,但因為淨利高達5億2000萬美元,也能在四年內將債務還清。

競價型的通用汽車公司於2000年的長期負債約1,360億美元,比它從1991至2000年間的淨利總額340億美元還高出甚多,即使把通用汽車過去10年賺得每一分錢拿來還債還是不夠。福特汽車公司過去10年來競競業業,共賺進375億羌元,然而2000年的長期負債卻高達1610億美元。就算福特維持過去的表現,也要花38年才能把債還清。重點是,具備持久競爭優勢的公司,長期負債經常低於目前淨利的5倍。

p.s.銀行例外,銀行以鉅額的長期負債為生,因此「長期負債不高於當年淨利5倍」的規則,這些機構並不適用。

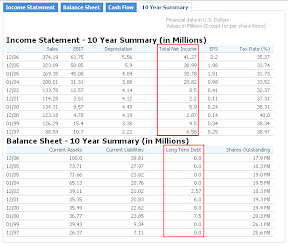

以下列出hugh在2005年底分析及最近追蹤的某美商直銷公司投資分析:

Years,Long Term Debt,Net Income(累計)

2001-2005 8.57 101.29 Millions(百萬元)

2001-2006 8.57 142.56

長期負債/淨利 8.57/142.56=0.06倍<5倍

這家公司完全沒有負債,所以可以將賺到的錢拿來做更多的投資或發還給股東現金股利,還記得股東權益報酬率是多少嗎?呵呵。

圖1:10年長期負債與淨利。

巴菲特發現,傳統上以負債比率確定公司的財務狀況,其實不盡周延,因為除非公司破產,否則資產絕不足以償還長期負債。銀行貸款給企業,是根據企業支付利息的能力,權益是確保債權的安全網,公司利用現金流量來償債的能力,遠比有多少資產作為負債的後盾更重要。

測試公司財力的最佳方法,端視它以獲利來償債的能力。具備持久競爭優勢的公司獲利能力之強,以致能在幾年內就輕鬆還清長期負債,H&R金融服務公司的長期負債為2億7200萬美元,但每年淨利約2億5100萬美元,換言之只要三年半即可將長期負債還清。青箭的長期負債低於一年淨利,所以光用一年淨利,就足以讓負債清潔溜溜。佳納在2000年的長期債務與淨利分別為8億美元與10億美元,換言之佳納能以不到全年淨利,將長期負債全部清償,同年度吉利的長期負債為24億美元、淨利12億美元,大約用兩年的淨利即可清償債務。即使百勝餐飲集團的長期負債高達22億美元,但因為淨利高達5億2000萬美元,也能在四年內將債務還清。

競價型的通用汽車公司於2000年的長期負債約1,360億美元,比它從1991至2000年間的淨利總額340億美元還高出甚多,即使把通用汽車過去10年賺得每一分錢拿來還債還是不夠。福特汽車公司過去10年來競競業業,共賺進375億羌元,然而2000年的長期負債卻高達1610億美元。就算福特維持過去的表現,也要花38年才能把債還清。重點是,具備持久競爭優勢的公司,長期負債經常低於目前淨利的5倍。

p.s.銀行例外,銀行以鉅額的長期負債為生,因此「長期負債不高於當年淨利5倍」的規則,這些機構並不適用。

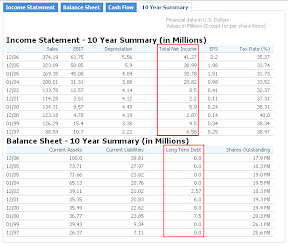

以下列出hugh在2005年底分析及最近追蹤的某美商直銷公司投資分析:

Years,Long Term Debt,Net Income(累計)

2001-2005 8.57 101.29 Millions(百萬元)

2001-2006 8.57 142.56

長期負債/淨利 8.57/142.56=0.06倍<5倍

這家公司完全沒有負債,所以可以將賺到的錢拿來做更多的投資或發還給股東現金股利,還記得股東權益報酬率是多少嗎?呵呵。

圖1:10年長期負債與淨利。

0 意見:

張貼留言